La compañía, dueña del dibujo animado POCOYO, será la primera en cotizar en un segmento del MAB (dentro del segmento de Empresas en Expansión). Lo hará el 15 de julio a un precio de entre 2,65 y 4,09 euros por acción.

Zinkia saltará al parqué a un precio que oscilará entre los 2,65 y los 4,09 euros por acción, lo que supone valorarla entre 55 y 85 millones de euros.

Las acciones se dirigen exclusivamente a inversores cualificados residentes en España.

Acciones totales de zinkia s.a.: 20.789.500

Fecha de admisión a negociación: 15 de Julio

Fecha limite de admisión a negociación: 31 de Julio

Número de Acciones en la OPV: 3.667.268

POCOYO TIENE DEUDAS COMO TODOS

Zinkia presenta en la actualidad una deuda antes de la ampliación de siete millones de euros a cierre del primer trimestre de 2009. Teniendo en cuenta el nivel de Ebitda que estima para el actual ejercicio, que será de 1,1 millones, supone un ratio de deuda de 6,3 veces el Ebitda. "Muy elevado", sostienen. Aunque también advierten que la compañía espera poder alcanzar preventas a lo largo del año que les lleven a reducir la deuda a final de ejercicio a niveles por debajo de los dos millones de euros. La entidad colocadora destaca que una vez se produzca la ampliación de capital, "el riesgo se mitigará, porque la ampliación se destinará en parte a la amortización de la deuda".

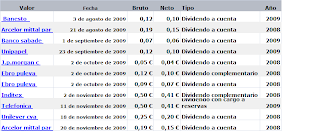

La creadora de Pocoyó tiene contraídas deudas con diversas entidades financieras, entre las que figuran BBVA, Caja Madrid, La Caixa, Santander y Banesto, entre otras. Asimismo tiene una deuda con Enisa (Empresa Nacional de Innovación), con quien mantiene dos contratos de préstamo participativo. Los vencimientos de dichos préstamos, que ascienden a 800.000 euros, tendrán lugar entre 2009 y 2012.

Dentro del documento aprobado, la compañía señala que su accionista mayoritario -Jomaca- tiene pignorado un 39,73% del capital de Zinkia Entertainment antes de la ampliación, como garantía de dos créditos solicitados a una entidad financiera por un importe conjunto de 17,5 millones de euros. Y la intención de Jomaca es novar la prenda sobre las acciones pignoradas antes de la admisión a negociación de las acciones de Zinkia, sustituyendo el objeto de la garantía, de forma que los títulos pignorados queden libres de toda carga.

Zinkia, compañía española especializada en producción y gestión de marcas de entretenimiento a nivel internacional, centra su actividad en el mundo de la animación así como en contenidos interactivos tales como juegos de consola y comunidades online. Zinkia, fundada en 2001, con sede en Madrid y oficina comercial en Pekín (China), está presente en más de 100 países y posee una sólida trayectoria internacional difundiendo contenidos audiovisuales y marcas basadas en los mismos. Entre ellos destacan la premiada Pocoyó y la exitosa Shuriken School. Pocoyó, que originalmente nace como serie de televisión, a día de hoy representa una marca de entretenimiento con un concepto multiplataforma de carácter global.

Pocoyó se ha convertido en una de las producciones de animación españolas más exitosas, atesorando premios tan prestigiosos como el Cristal de Annecy y el premio BAFTA concedido por la Academia Británica, ambos como Mejor Serie de Animación.

Actualmente la compañía trabaja en nuevas series de animación. Zinkia, además de proyectos audiovisuales, crea, desarrolla y produce videojuegos para consola. Destacan Playchapas para PSP y Hello, Pocoyó para Nintendo DS.

Datos de Zinkia por

cincodias

Es importante ver si el S&P 500 se mantiene en los niveles actuales.

Es importante ver si el S&P 500 se mantiene en los niveles actuales.

GRAFICOS DE INDICES MUNDIALES

GRAFICOS DE INDICES MUNDIALES

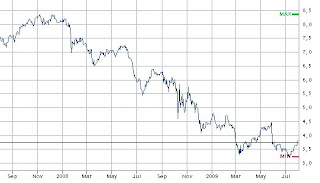

El Itraxx Crossover Index, mide el costo anual de asegurar deuda corporativa frente a un posible impago.

El Itraxx Crossover Index, mide el costo anual de asegurar deuda corporativa frente a un posible impago.

El consejo de administración de Iberdrola acordó aumentar el capital social mediante una colocación privada por un importe de 1.325 millones de euros, con el objetivo de fortalecer su balance y optimizar su estructura de capital.

El consejo de administración de Iberdrola acordó aumentar el capital social mediante una colocación privada por un importe de 1.325 millones de euros, con el objetivo de fortalecer su balance y optimizar su estructura de capital. Al S&P 500 se le resiste la fuerte resistencia de los 950/955, mientras no los supere estamos neutros ante entradas en el mercado.

Al S&P 500 se le resiste la fuerte resistencia de los 950/955, mientras no los supere estamos neutros ante entradas en el mercado.